Skrivet av Baback Korpy • 10 mars, 2022 18:47

Intervjun:

David Wendel (VD) First Venture

David Wendel, VD First Venture

Det råder ett hett investeringsklimat med mer pengar i omlopp än någonsin. Startskottet för flera av de mest framgångsrika bolagen har varit i Venture Capital-världen som fångat upp dessa oslipade diamanter i ett tidigt skede. En av dessa aktörer är svenska First Venture Sweden (publ) som har en spännande investeringsfilosofi.

I dagens intervju har vi fått förmånen att träffa David Wendel, VD på First Venture, och höra om hur de hittar rätt bolag att investera i och hur de skiljer sig från andra VC-fonder.

Berätta om First Ventures historia!

David Wendel (VD): First Venture grundades 2006 av Peter Werme och Rune Nordlander, men då under namnet Första Entreprenörsfonden. Med över 15 års erfarenhet av venture capital-investeringar är First Venture en av de mest erfarna VC-fonderna i Sverige.

Peter Werme har finansbakgrund och har innan han grundade First Venture byggt upp hedgefondverksamheten på några av Sverige storbanker och var även med och byggde upp ett liknande investeringssegment på och bland annat ABB där han träffade Rune. Rune har ingenjörsbakgrund inom IT och är en entreprenör ut i fingerspetsarna. Han har även grundat och sålt ett egna bolag.

För 2-3 år sedan genomgick Första Entreprenörsfonden en varumärkesresa där bolaget bytte namn till First Venture Sweden AB. Med den erfarenhet inom svensk VC-verksamhet som byggts upp sedan 2006 kunde strategin optimeras för att gynna såväl portföljbolagen som investerarna, och First Venture påbörjade processen med att notera bolaget.

Berätta om er investeringsstrategi!

David Wendel (VD): Till att börja med så är First Venture ingen traditionell VC-fond. Vi ska snarare liknas vid en hybrid mellan venture capital-fond och investmentbolag. Mer konkret innebär detta att vi är en långsiktig partner till våra portföljbolag samt att vi är aktiva investerare.

- Långsiktig partner: Den absoluta majoriteten av Sveriges VC-fonder är, delvis av skattemässiga skäl, tvungna att avveckla sina investeringar efter ca 5 år. Detta innebär att VC-fonderna dels tvingas driva en strategi där portföljbolagen ska optimera värdet på kort sikt och dels att VC-fonderna riskerar att gå miste om stor potential och värdetillväxt i sina bolag. Tack vare den struktur som vi byggt för First Venture så har vi möjlighet att behålla våra investeringar på obestämd tid och kan därför stanna kvar som ägare i bolagen så länge vi ser att det finns fortsatt potential.

- Aktiv investeringsstrategi: Med den kombinerade erfarenheten som finns inom First Venture är vi en partner som, utöver finansiering, har mycket att erbjuda våra portföljbolag. Vi har på ett framgångsrikt sätt genomgått tillväxtresor med ett stort antal bolag, och genom att ta en aktiv roll i våra portföljbolag kan vi skynda på tillväxtresan och på så sätt skapa en snabbare värdetillväxt för våra investerare. Dessutom bidrar vår aktiva investeringsstrategi att vi på ett effektivt sätt kan mitigera risk på ett sätt som få andra VC-fonder kan göra.

Enligt vår investeringsstrategi investerar vi i bolag inom branscherna teknik, hälsa och hållbarhet. För att ett bolag ska vara av intresse för oss behöver det vara ett bolag med unika affärsidéer och stor tillväxtpotential som drivs av starka entreprenörsteam. Det finns två huvudsakliga skäl till att vi enbart investerar i bolag inom teknik, hälsa och hållbarhet:

- Branscherna teknik, hälsa och hållbarhet är otroligt attraktiva ur en rent finansiell synvinkel. Branscherna har funnits under lång tid och omsätter fantasisummor globalt. Genom det tekniska skifte som branscherna genomgått under de senaste åren kan branscherna göra stora omställningar på väldigt kort tid, vilket öppnar dörren för snabbfotade entreprenörer som ser en lösning och kan vända upp och ned på en redan väletablerad bransch.

- Dessa branscher har även en reell möjlighet att påverka såväl planeten som mänskligheten på ett positivt sätt. Det finns många branschkollegor till oss som påstår sig ha ett fokus på hållbarhet men som sedan väljer att investera i bolag vars affärsmodell t.ex. bygger på att kasta människor in och ut ur sjukvården. Jag är övertygad om att vi kan skapa en bättre långsiktig avkastning för våra investerare genom att investera i bolag som förstår vilka omställningar som behöver göras och som dessutom har en affärsidé som gör omställningen möjlig.

Vem är David? Berätta om dig själv och din bakgrund!

David Wendel (VD): Initialt studerade jag juridik i Stockholm och ekonomi i Lund. Efter mina studier började jag jobba på en advokatbyrå i Stockholm. Jag arbetade inom bryån Bank- och Finansgrupp där jag både arbetade med bolag som var genomgick en tillväxtresa och med bolag i någon form av finansiell kris. Det handlade ofta om bolag med en väletablerad produkt eller tjänst men som skalat upp för snabbt eller tagit felaktiga strategiska beslut och därför fått finansiella problem. Mitt och mina kollegors jobb var att analysera vad som fått de tidigare starka bolagen att försvagas och, tillsammans med bolagets ledning, vända krisen tillbaka till framgång. Kombinationen av att arbeta med snabbväxande bolag och hjälpa bolag i kris la en bra grund för min fortsatta karriär.

Jag tyckte att det var väldigt spännande att jobba med dessa bolag och försöka förstå vad som hade gått fel och hjälpa andra att inte hamna där. Parallellt med detta hade jag en dröm om att få studera på Harvad. Det är en utmaning att bli antagen, men jag chansade och hade turen att bli antagen. På Harvard läste jag Sustainable Finance & Investments, en utbildning med fokus på People, Profit & Planet, dvs hur man uppnår kraftig värdetillväxt genom att fokusera på initiativ som inte är skadliga för planeten eller mänskligheten men som samtidigt kan ge snabb och hög avkastning.

Jag har även jobbat med tillväxtfrågor inom H&M-gruppen, dels med H&M-varumärket men även med varumärken som COS, Weekday, & Other Stories, ARKET och Afound.

Närmast innan First Venture kommer jag från klock- och smyckesbolaget Daniel Wellington där jag arbetat som Head of Global Expansion and Business Development. Att få ansvara för tillväxtfrågor i ett snabbväxande bolag som Daniel Wellington har varit otroligt givande och jag tar med mig många lärdomar som jag nu kan applicera på våra portföljbolag.

Parallellt med dessa anställningar har jag grundat, drivit och sålt egna bolag. Bland annat kan nämnas Alba Golf som jag medgrundat tillsammans med bland annat Filip Tysander, grundare till Daniel Wellington.

Den röda tråden i min karriär är finansmarknad, tillväxt och entreprenörskap. Något som passar väldigt bra i ett bolag som First Venture. Många entreprenörer älskar bolagsbyggandet och visioner, men inte nödvändigtvis finanserna och juridiken omkring, Detta gör att First Venture har ett väldigt attraktivt erbjudande till bolag som befinner sig i en tillväxtfas.

Hur ser ett typiskt investeringscase ut när bolaget befinner sig i Valley of Death?

David Wendel (VD): Valley of Death är inget måste för våra investeringar, det är snarare en ”sweet-spot” rent tidsmässigt, men vi har investerat i både tidigare och senare stadier.

Konceptet Valley of Death kommer från amerikanska VC-fonder, främst i Silicon Valley, som arbetar med att identifiera tillväxtbolag som är nära kommersiell framgång. Ska man förklara Valley of Death lite mer i detalj så behöver vi föreställa oss det typiska bolagsresan. Grundarna till ett bolag skjuter som regel in egna pengar i bolaget och i vissa fall även via investeringar från vänner och familj. I takt med att bolaget och idéen börjar ta form, och ju närmare en produktlansering man kommer, desto snabbare ökar kostnaderna. Bolaget kan då ta in nya investeringar från t.ex. änglainvesterare.

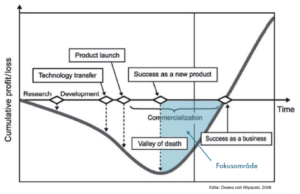

Om man ställer upp detta i en graf som visar bolagets ackumulerade kassaflöde så blir det tydligt att bolagets kostnader snabbt konsumerar investeringarna. När produkten väl är redo för lansering så behöver bolaget som regel ta in kapital för att genomföra kommersialiseringen på ett bra sätt. Bolagen vänder sig då som regel till VC-fonder.

Om kommersialiseringen blir lyckad så lyckas bolaget bryta den negativa trenden på kassaflödeskurvan och börjar tjäna mer pengar. Den ”dal” som bildas på kurvans lägsta punkt är det som kallas för Valley of Death.

Ovan: Schematisk bild av olika stadier ett bolag befinner sig i med en ackumulerad kassaflödeskurva på ena axlen samt tidshorisont på den andra axeln. Det blåmarkerade rutan är Valley of Death vilket är First Ventures fokusområde.

Vår sweet-spot är att hitta bolag som är på väg in i kommersialiseringsresan och att de har genomgått R&D-fasen (dvs identifierat marknaden, hittat problemet, byggt produkten, testat produkten och börjat bygga upp en kundbas). Bolagen behöver inte vara lönsamma, men vi vill se att bolagen har möjlighet att bli det inom en snar framtid samt att bolagen är redo för en uppskalningsresa.

Lyckas vi investera vid rätt tidpunkt, vilket vi gjort historiskt, får vi väldigt fin värdeökning eftersom vi kliver in på en relativt låg värdering och får en bra skjuts uppåt tillsammans med bolaget.

Hur vet ni att ni investerar i rätt bolag med tanke på det tidiga skedet i processen?

David Wendel (VD): Vi tittar dels på de traditionella faktorerna såsom marknadsutveckling, potentialen, skalbarheten etc. Men vi lägger väldigt stort fokus på entreprenörsteamet. Vi utvärderar dessa utefter 18 parametrar, både som individer och som team. Det är tufft att driva scale-ups och vi behöver veta att personerna bakom bolaget har drivet och kunskapen som krävs samt att de kompletterar varandra och att vi på First Venture är rätt partner för bolaget.

För att säkerställa att bolaget lever upp till våra definition av starka entreprenörer lägger vi tid på att lära känna teamet och när vi väl bestämmer oss för att gå in tittar vi på vad vi kan bidra med. Vi vill alltid vara en aktiv investerare, dels för att riskminimera våra investeringar men främst för att hjälpa bolagen att växa snabbt och rätt.

Det tydligaste exemplet på hur vår aktiva investeringsstrategi fungerar är Humble Group. Vi investerade för 10 år sedan på en värdering på 8 mkr och förvärvade då en tredjedel av bolaget som då hette Bayn. Som en del av vår aktiva investeringsmodell tog vi rollen som styrelseordförande och drev även aktiva dialoger med bolaget om strategi och tillväxt.

Bayn jobbade då med en sockerreducerande lösning och bolag växte Tillväxten var dock inte så snabb som vi eller entreprenörerna hade hoppats. Istället för att göra en exit valde vi att supportera entreprenörsteamet i deras omställning. Istället för att lägga kraft på t.ex. säljorganisationen för att på så sätt öka omsättningen så diskuterade vi alternativa tillväxtvägar med bolaget. Strategidiskussionen utmynnade bland annat i en M&A-strategi som gick ut på att förvärva FMCG-bolag för att på så sätt ha möjligheten att implementera sockerreduktionen i dessa bolags produkter samtidigt som förvärven skulle leda till en vinstdrivande koncern. Denna strategiomställning la grunden för det som idag är The Humble Group. Om vi hade valt den enkla vägen hade vi sålt av bolaget efter några år och kanske haft en avkastning på några hundra procent. Idag är Humble välkänt i branschen och kommer med stor sannolikhet att bli First Ventures första unicorn. Detta visar att vår affärsmodell fungerar.

Senast aviserade ni om att ni ökat ägandet i Lyckegård som noterades den 21 februari – berätta mer om Lyckegård och några av era andra investeringar den senaste tiden.

David Wendel (VD): Lyckegård är ett mycket spännande bolag som arbetar med hållbart jordbruk. Under det senaste året har intresset för bolag inom agritech ökat kraftigt och vi har haft förmånen att få träffa och utvärderat många lovande bolag inom detta snabbväxande segment. Av alla de bolag inom agritech som vi träffat så står Lyckegård ut som en av de bäst positionerade bolagen. De har inte bara en väl genomarbetat tillväxtplan och ett starkt entreprenörsteam, Lyckegård har redan idag en bra grund och en snabbväxande affärsmodell.

Lyckegård har lagt ett fantastiskt 2021 bakom sig där bolaget arbetat mot såväl organisk tillväxt som tillväxt genom strategiska förvärv av väletablerade och lönsamma aktörer inom agritech. Teamet bakom Lyckegård har dessutom på ett mycket trovärdigt sätt målat upp deras vision och vilka steg som de behöver ta för att fortsätta växa på ett lönsamt sätt.

Vi gjorde vår första investering i Lyckegård i höstas i form av ett brygglån med en konvertibel inför deras börsnotering och valde att göra en ytterligare investering i början av 2022. Genom dessa två investeringar är First Venture idag den största externa ägaren i Lyckegård.

Utöver bolagets finansiella utveckling bidrar Lyckegård till ett mer hälsosamt och hållbart jordbruk samt en högre kvalitet på råvarorna som lantbruken producerar. Genom Lyckegårds affärsmodell, som kombinerar försäljning av maskiner med kunskapsbyggande hos lantbrukare, kan jordbruken komma ifrån användningen av ett stort antal bekämpningsmedel. Ett av de stora problemen med de bekämpningsmedel som används idag är att de tas upp av råvarorna och hamnar därmed på våra tallrikar. Lyckegård har utvecklat ett sätt att mekaniskt utföra det arbete som tidigare enbart kunde utföras med hjälp av bekämpningsmedel. Genom att t.ex. fysiskt ta bort ogräs med hjälp av maskiner och robotar så slipper lantbrukarna förgifta sina åkrar och sin skörd. Dessutom innebär besparingen på inköp av bekämpningsmedel en högre marginal för jordbrukarna utan att det behöver påverka priset som slutkonsumenten betalar.

Skiss över Lyckegårds affärsmodell.

Källa: www.lyckegard.com

Utöver investeringen i Lyckegård har vi under januari och februari även investerat i Yaytrade och Copperstone Resources.

En del av er investeringsprocess är att utvärdera entreprenörsteamen utifrån 18 parametrar – finns det något ni lägger extra vikt vid?

David Wendel (VD): Utöver den grundliga utvärderingen av entreprenörsteamen som jag pratat om tidigare så består vår due dilligence-process av ett flertal andra utvärderingsparametrar så som marknadsutveckling, finanser, tekniksverkshöjd, immateriella rättigheter, osv.

Jag är dock övertygad om att en av de mest centrala delarna i en VC-fonds due dilligence-process bör vara att lära känna entreprenörsteamet. Bolagen kan göra hur många diskonterade kassaflödesanalyser som helst och visa fina tillväxtprognoser för framtiden, men i slutändan är det drivet hos entreprenörerna, timingen och genomförandet som kommer att avgöra om en bra idé lyckas eller inte.

En vanlig process börjar med att våra investment managers träffar bolagen, de gör en första genomgång av såväl bolag och marknad som entreprenörsteam och potential. Om vi gillar det vi ser går vi vidare med en djupdykning i bolaget och branschen samt lär känna entreprenörerna bakom bolaget. Det är alltid en helhetsbedömning av flera parametrar som avgör om vi väljer att investera, men det är värt att understryka att vi troligen lägger mer kraft på att lära känna entreprenörerna än något annat VC-bolag i Sverige.

Hur identifierar ni risk – vilka är de viktigaste faktorerna att ta hänsyn till?

David Wendel (VD): Det handlar delvis om traditionell riskspridning. Genom att ha en portfölj bestående av flera bolag inom tre olika branscher (teknik, hälsa och hållbarhet), och dessutom en bra blandning av noterade och onoterade bolag, så kan vi mitigera risk.

Vidare planerar vi alltid för att följa med bolaget och bevaka vår position i kommande emissioner. Genom att inte investera hela vår planerade investering i första rundan så kan vi även mitigera risk genom att följa med bolagets utveckling innan vi tar ett slutligt beslut om att investera mer pengar.

Den viktigaste faktorn i vår riskhantering är dock vår aktiva investeringsstrategi. Genom att alltid vara en aktiv ägare kan vi lära känna bolagen på djupet och därigenom bättre förstå vår riskexponering samt supportera bolagen för att på så sätt ytterligare minska riskexponeringen. Hade vi, likt många andra VC-bolag, varit passiva ägare så hade vi helt lämnat riskhanteringen i någon annans händer. Det vill vi inte göra, dels för att vi är skyldiga våra aktieägare att ha kontroll på risksidan och dels för att vi genom vår aktiva investeringsstrategi kan hjälpa entreprenörerna att skala upp bolagen snabbare och mer kontrollerat.

Hur skiljer ni er från andra Venture Capital-firmor?

David Wendel (VD): Vi jobbar i ett något tidigare stadie än vad flera av våra branschkollegor gör. Vi är dessutom betydligt mer aktiva, vilket uppskattas av entreprenörerna och bidrar till vår riskmitigering.

Det är dessutom få av våra branschkollegor som är noterade, något som uppskattas särskilt av våra investerare som inte tvingas låsa upp pengar under en förutbestämd tid och inte heller tvingas ta ut sin investeringen när fonden behöver stänga. Dessutom får vi en helt annan avkastningspotential i och med att vi investerar i ett tidigare skede – många av våra konkurrenter gör sin första investering när bolagen redan är miljardvärderade, men eftersom vi i ett tidigare skede kan vi följa med bolagen på deras resa till en miljardvärdering.

Till sist har vi en generös substansrabatt och handlas till fantastiskt pris just nu. Kombinerar man detta med vår långa erfarenhet av dessa typer av investeringar, hur vi jobbar tillsammans med bolagen och vår framgångsrika historik som bevisar att vi vet vad vi gör, så är min uppfattning att vi har ett väldigt attraktivt erbjudande till våra investerare.

Hur ser ni på investeringsklimatet 2022?

David Wendel (VD): Positivt på så sätt att det finns väldigt duktiga entreprenörer där ute och det är mycket som händer i branschen. Vi kommer från ett 2021 med rekordhöga värderingsnivåer där jag tror att många VC-fonder tyvärr lurats med i racet och kommer tvingas göra nedskrivningar av sina portföljer under året. Marknadsvärdet på noterade bolag har sjunkit under 2022, främst drivet av kriget i Ukraina, och jag tror att vi kommer se värderingsminskningar även bland onoterade bolag under 2022. First Venture, som har en mycket stor likvid position (ca 35% av NAV per 31 januari 2022), har positionerat sig bra inför framtiden och har inte drabbats lika hårt som många av branschkollegorna av de fallande värderingarna.

Dagens Börs tackar David Wendel, VD på First Venture Group, för en mycket intressant intervju och vi önskar dem lycka till i framtiden!